Расчет НДФЛ (налога на доходы физических лиц) - обязательная процедура для работодателей при начислении заработной платы. Рассмотрим порядок расчета и применяемые налоговые ставки.

Содержание

Основные положения по НДФЛ

Налогооблагаемые доходы

- Заработная плата

- Премии и вознаграждения

- Отпускные и больничные

- Материальная выгода

Ставки НДФЛ в 2023 году

| Ставка | Категория доходов |

| 13% | Основная ставка для резидентов |

| 15% | Доходы свыше 5 млн руб. в год |

| 30% | Для нерезидентов РФ |

Порядок расчета НДФЛ

Формула расчета

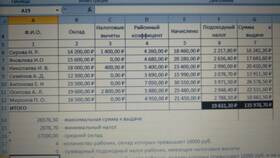

НДФЛ = (Начисленная зарплата - Налоговые вычеты) × Налоговая ставка

Пример расчета без вычетов

| Показатель | Сумма (руб.) |

| Начисленная зарплата | 50 000 |

| НДФЛ 13% | 6 500 |

| Зарплата к выплате | 43 500 |

Налоговые вычеты

Виды стандартных вычетов

- На детей: 1 400 - 3 000 руб. на каждого

- Инвалидам I и II групп: 500 руб.

- Героям России: 500 руб.

Пример расчета с вычетами

- Зарплата: 40 000 руб.

- Вычет на 2 детей: 2 800 руб. (1 400 × 2)

- Налоговая база: 40 000 - 2 800 = 37 200 руб.

- НДФЛ: 37 200 × 13% = 4 836 руб.

- К выплате: 40 000 - 4 836 = 35 164 руб.

Особые случаи расчета

Расчет для высоких доходов

| Годовой доход | Ставка | Пример расчета |

| До 5 млн руб. | 13% | 5 000 000 × 13% = 650 000 руб. |

| Свыше 5 млн руб. | 15% | 6 000 000 - 5 000 000 = 1 000 000 × 15% = 150 000 руб. |

Расчет с премией

- Оклад: 60 000 руб.

- Премия: 15 000 руб.

- Общий доход: 75 000 руб.

- НДФЛ: 75 000 × 13% = 9 750 руб.

- К выплате: 75 000 - 9 750 = 65 250 руб.

Рекомендации

Для правильного расчета НДФЛ работодателям следует вести учет доходов каждого сотрудника нарастающим итогом с начала года. Физическим лицам рекомендуется оформлять налоговые вычеты своевременно, предоставляя все необходимые документы в бухгалтерию.